股票配资如何操作 光大证券大撤退: 大幅裁撤营业部, 三年多时间减员超千人!

发布日期:2024-09-01 10:54 点击次数:82

近年来,证券行业竞争日趋激烈,监管也愈发严格,许多券商都面临着转型升级的巨大压力。作为行业内的知名券商,光大证券的近期动作引发了市场的广泛关注。公司在短短三个月内关闭了10家营业部,其中不乏北上广深等一线城市的重要网点。

这种大刀阔斧的"瘦身"行动,背后折射出的是光大证券面临的严峻经营挑战。2023年,公司扣非净利润同比大幅下滑35.74%。2024年上半年,营业收入和净利润更是分别下降32.03%和41.87%。更令人担忧的是,作为公司主要收入来源的财富管理、企业融资和资产管理等核心业务板块,近年来都呈现出明显的下滑趋势。

与此同时,光大证券还面临着频繁的违规问题,尤其是在营业部层面。这不仅暴露出公司在内部管理和风险控制方面存在重大漏洞,也可能进一步损害其品牌形象和市场竞争力。在这样的背景下,光大证券的转型之路究竟该如何走?裁撤营业部、精简人员是否能够有效提升公司效率?

大幅裁撤营业部,三年多时间减员1167人

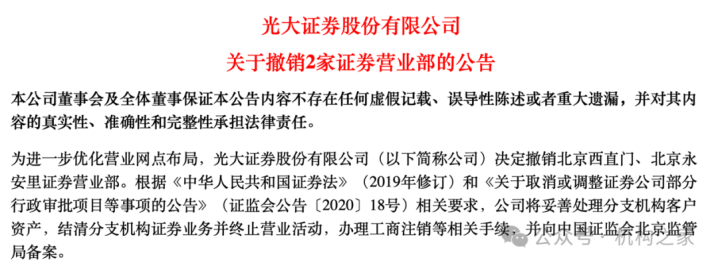

近日,光大证券发布公告称拟撤销北京西直门和北京永安里两家证券营业部。这已是该公司近三个月内第四次发布裁撤营业部的公告。回顾近期动向,5月31日裁撤3家、6月14日裁撤3家、7月12日裁撤2家,加上本次2家,短短三个月时间,光大证券就关闭了10家营业部,力度之大令人惊叹。

其实,光大证券的"瘦身"计划由来已久。早在2020年,公司就开始了营业网点的优化调整,当年共裁撤了13家营业部,其中大部分为二线及以下城市。2021年以后,公司继续推进这一行动,且开始集中裁撤北上广深一线城市的营业部。2021共撤销8家营业部,包括上海杨浦区黄兴路、广州珠江东路、广州白云、广州锐丰中心、无锡政和大道及滁州丰乐大道证券营业部等。2023年,光大证券进一步加大了调整力度,撤销了北京大兴、上海浦东新区福山路等4家证券营业部。截至2023年年报披露日,光大证券拥有的证券营业部数量已降至242家。

伴随着营业部的不断裁撤,光大证券的员工数量也在持续减少。根据中证协从业人员公示系统的数据,光大证券登记从业人员数量从2023年末的6188人,下降到2024年8月5日的6002人,短短几个月就减少了186人。如果将时间跨度拉长到2021年至今,这个数字更是触目惊心——从2021年初的7169人锐减至目前的6002人,整整减少了1167人,降幅超过16%。

在此期间,各类从业人员数量呈现显著变化。证券经纪人队伍经历了最大幅度的精简,减少了1378人,降幅最为突出。紧随其后的是一般从业人员和保荐代表人,分别缩减了87人和23人。与此形成鲜明对比的是,分析师和投资顾问的人数逆势增长,分别新增37人和286人。

这一人员结构的调整趋势清晰地反映了光大证券的战略转型方向。公司正逐步淡化传统经纪业务,同时大力强化研究能力和投资顾问服务。这不仅体现了光大证券向“买方投顾”模式转型的决心,也凸显了公司对提升研究实力的高度重视。

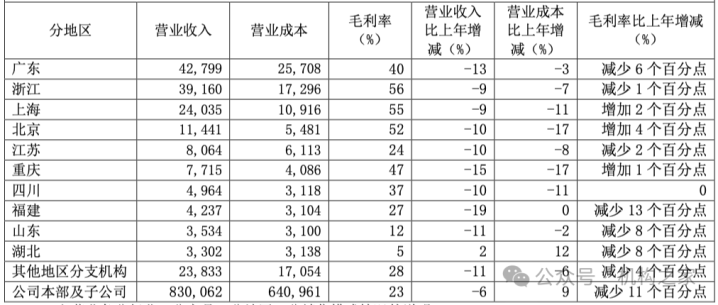

这一系列的网点优化策略在财务数据中确实体现出一定成效。2021年,尽管广东省地区的毛利率减少了1个百分点,但相比其他地区6-10个百分点的毛利率降幅,这一结果已经好上不少。更值得注意的是,2023年北京和上海地区的营业部裁撤后,毛利率分别增加了4个百分点和1个百分点,而同时期其他地区除重庆外,毛利率均出现了明显的下滑。

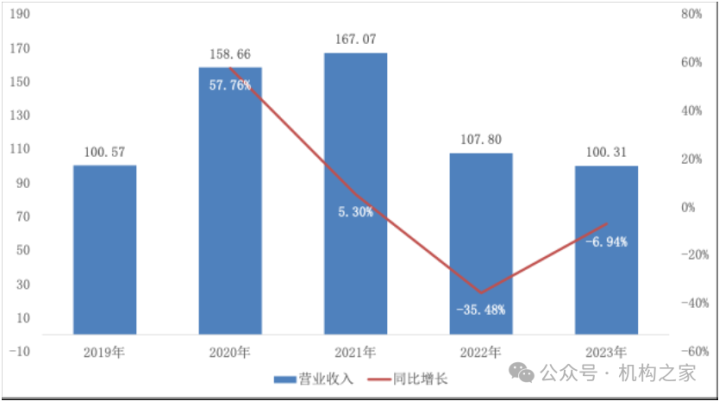

然而,近年来如此大规模的裁撤营业部,无疑暗示着光大证券在经营上或正面临着巨大的挑战。深入剖析光大证券的财务数据,或许能找到一些端倪。2023年,公司实现营业收入100.31亿元,同比下跌6.94%;归属于母公司股东的净利润42.71亿元,同比增长33.93%。表面上看,净利润的大幅增长似乎预示着公司业绩向好。但扣非净利润仅为18.72亿元,同比大幅下滑35.74%。

而更严峻的事实,或许是7月25日发布的2024年半年度业绩快报。公司经纪、投行、权益类投资业务等同比下降,报告期公司营业收入42.00亿元、归属于上市公司股东的净利润13.91亿元,分别较上年同期下降32.03%和41.87%。

由于证券营业部收入按所属地区划分,而信用业务、投资管理等业务则合并列示为“公司本部及子公司”。因此,从地区收入分布上看,更能一窥光大证券营业部的经营困境。作为第一大营收来源地的广东省,2023年收入为4.28亿元,较上年减少13%,毛利率也下降了6个百分点。此次裁撤营业部所在的北京,作为光大证券第四大营收地区,2023年营收1.144亿元,同比下滑10%。此外,其他多个地区的收入也出现了10%左右的下滑。

这种各地区全面性的收入下滑和盈利能力减弱,无疑给光大证券的经营管理层带来了巨大压力。在这样的背景下,公司选择通过裁撤营业部来降低成本、提升效率,似乎就不那么令人意外了。

但这种"瘦身"策略能否真正解决公司面临的深层次问题,有待商榷。营业网点作为券商服务客户的重要渠道,其数量和质量直接影响着公司的市场占有率和品牌影响力。大规模裁撤营业部确实可以在短期内降低成本,但也可能导致客户流失、市场份额下降等负面影响。

该公司成立于2017年10月,法定代表人、董事长为淦家阅,注册资本75亿人民币,由宁波吉利汽车实业有限公司、沃尔沃汽车(中国)投资有限公司、浙江吉利控股集团有限公司共同持股。

而最为关键的是光大证券是否有与之配套的线上服务升级策略?在金融科技盛行的今天,仅仅裁撤线下网点而不加强线上服务,可能会导致公司在激烈的市场竞争中进一步失去优势。

业务全面承压,破局之路何在?

深入分析光大证券各业务板块表现,不难发现,公司正面临着多条业务线同时承压的严峻局面。

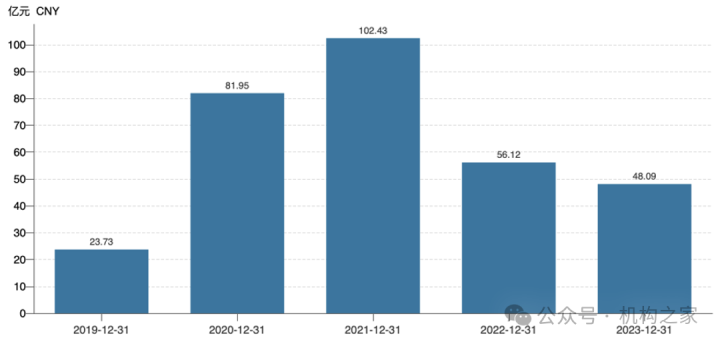

财富管理业务集群作为公司的第一大收入来源,近年来表现令人堪忧。2021-2023年,该业务收入从102.43亿元持续下降至48.09亿元,年均复合下降率高达31.48%,收入占比也从61.31%降至47.94%。

财富管理业务这种断崖式下跌,一方面是因为2022年由于公司风控要求,强化对交易客户、仓储企业资信调查、评估和审批工作,公司大宗商品基差贸易业务收入由2021年的44.75亿元大幅缩减至2022年的8.18亿元,以及2023年2.5亿元。

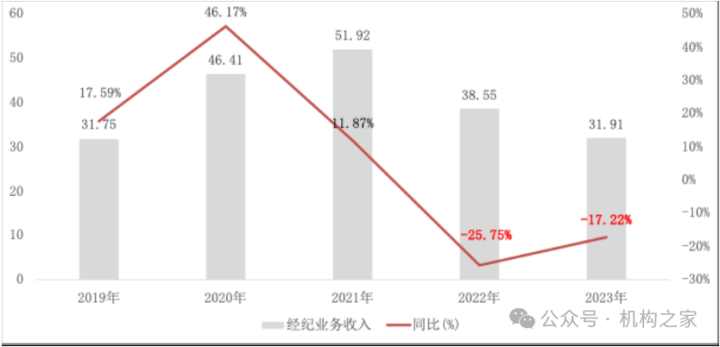

另一方面则是光大证券经纪业务的下滑。2023年财报显示,截至2023年末,尽管公司客户总数达到586万户,较2021年增长21.83%,但客户总资产却由1.43万亿减少了9%,降至1.3万亿元。这一数据表明,光大证券在客户黏性和产品吸引力方面存在明显短板,难以有效留住和增加客户资产。因此,经纪业务收入由2021年的51.92亿元降至2023年的31.91亿元。

细分来看,代理买卖证券收入由2021年的36.49亿元下滑至2023年的23.06亿元;交易席位租赁收入由2021年的7.26亿元腰斩至2023年的3.93亿元;代销金融产品收入更是从2021年的8.17亿元降至2023年的4.91亿元。

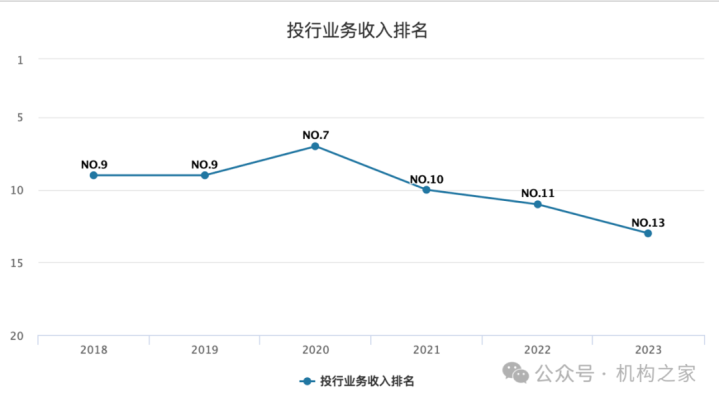

企业融资业务集群(投行业务)的颓势更为明显。收入从2021年的20.16亿元骤降至2023年的11.17亿元,年均复合下降率高达25.38%。主要是因为股权融资承销金额,从2021年的177.77亿元大幅缩水至2023年的54.11亿元,年均复合下降率惊人的44.83%。股权承销项目数量也从2021年的20个锐减至2023年的10个。

根据Wind数据,光大证券投行业务的排名从2020年的第7名持续下滑,2023年已跌至第13名。

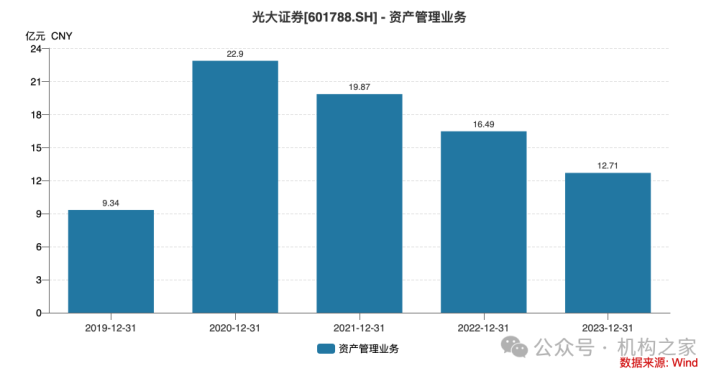

资产管理业务集群同样未能幸免。收入从2021年的19.87亿元降至2023年的12.71亿元,年均复合下降率达20.01%。资产管理规模更是从2021年末的3746.79亿元缩水至2023年末的3002.91亿元,两年间蒸发了近20%的规模。

投资交易业务集群的表现则更显波动。2021年和2022年分别亏损4.43亿元和1.27亿元,直到2023年才勉强扭亏为盈,实现收入7.46亿元。这种大幅波动不仅反映了公司在市场判断和风险管理方面的不足,也暴露出其在自营投资策略上的不稳定性。

违规问题频发

近年来,光大证券不仅面临业务收缩的压力,还频频出现违规问题,尤其是在营业部层面,这进一步加剧了公司的经营困境。据新浪财经相关数据不完全统计,2024年开年至今,光大证券就有8条违规记录,其中由5条与营业部有关。

从深圳证监局到江苏证监局,再到宁夏证监局,监管部门接连对光大证券及其分支机构采取行政监管措施。深圳新园路营业部在未获许可的场所办理业务,人员管理混乱;南京分公司在投资者适当性管理方面存在严重缺陷;银川凤凰北街营业部更是出现从业人员违规营销、承诺收益等多项违规行为。这些问题暴露出光大证券在内部管理、合规风控等方面存在重大漏洞。

此外,光大证券在履行财务顾问持续督导职责时也出现重大失误。在金通灵科技集团项目中,光大证券未充分履行核查义务,导致多年度持续督导意见存在不实记载,被江苏证监局和深交所双重处罚。

这些频繁发生的违规事件,不仅暴露出光大证券在合规管理和风险控制方面的重大漏洞,也可能对公司的品牌形象和客户信任度造成严重损害。在当前证券行业竞争日益激烈、监管日趋严格的背景下,这无疑会进一步削弱光大证券的市场竞争力。面对这些问题,光大证券亟需加强内部控制,提升合规管理水平,尤其是要加强对分支机构的管理和监督。

本文源自:机构之家股票配资如何操作